Нацбанк повышает банкам долю собственного капитала в их операционной деятельности

Комментарий агентства InfoMarket

В продолжение темы про то, финансирует ли Нацбанк госбюджет, и при чем тут МВФ и коммерческие банки, появились необходимые уточнения. (Отсылка к статье https://infomarket.md/ru/analitics/387767 )

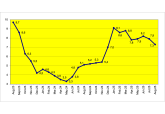

Речь идет о решениях Нацбанка повысить ставку контрциклического буфера капитала (КБК) для подверженностей из кредитов, находящихся в Молдове, с 0% до 0,5% в июне 2025 г, и с 0,5% до 1,5% в ноябре. Агентство InfoMarket в статье, вышедшей в конце ноября, предположило, что речь идет о 2,5-3 млрд леев. Национальный банк уточнил, что показатель 0,5%, принятый в июне, составляет 444,5 млн леев. А по решению повысить КБК до 1,5%, банки должны будут зарезервировать еще 956,8 млн леев. То есть всего резервы КБК в банках составят к концу весны будущего года 1401,3 млн леев.

Решение поднять КБК с 0% до 1,5% объясняется тем, что объемы кредитования в Молдове растут быстрее экономики, а банкам надо подготовиться к ситуации, когда рост экономики сменится на снижение. Потому что в случае возможных кризисов (а кризисы всегда цикличны во времени) дополнительный капитал буфера придаст больше устойчивости банку и при освобождении буфера появятся дополнительные возможности для кредитования в момент, когда это больше всего нужно экономике.

Собственные средства банка состоят из ряда показателей, среди которых – уставный капитал, нераспределенная прибыль, резервы и др. Минимальный объем собственных средств должен превышать минимальные требования (10%) плюс дополнительные требования по капиталу. Сюда также входят так называемые буферы –дополнительные объемы капитала, которые должен поддерживать банк. Они тоже создаются из собственных средств банка, то есть их нельзя пополнять, например, за счет депозитов. Все собственные средства банка называются допустимый капитал (capital eligibil).

В своей деятельности банк оперирует, как своими деньгами, так и привлеченными (в первую очередь депозитов). По требованию Нацбанка доля собственных средств в работе банка (прежде всего в кредитовании) должна быть не менее 10%. Но при этом у регулятора есть инструменты, которые повышают этот показатель максимум до 17,5%. В зависимости от ситуации в экономике в целом и в каждом банке, в частности, применяются буферы, которые увеличивают долю собственных средств в деятельности банка. Одним из таких инструментов и является контрциклический буфер капитала. Также есть еще несколько подобных буферов – от буфера консервации капитала, до буфера, применяемого к системообразующим банкам.

Таким образом, повышая КБК, регулятор по сути сказал банкам, чтобы они использовали на 1,5% больше собственных средств в своей деятельности в пропорции не менее 15,0-17,5%.

Как считается этот процент. Допустимый капитал делится на показатель, который называется

«Совокупный объем подверженности риску»: сегодня по банковской системе – это, соответственно, 23,43 млрд.леев к 97,46 млрд. леев, то есть 24,04%.

То есть в настоящее время банковские риски всей банковской системы Молдовы на 24,04% покрываются за счет собственных средств банков (деньгами акционеров).

Сегодня у всех 10 коммерческих банков данный показатель колеблется от 20,91% (maib) до 37,51% (Eximbank) при базовой норме 10%, а с учетом текущих требований - 15,0%-17,5% с учетом последних требований Нацбанка. Чем ниже этот процент и ближе к требованию, тем эффективнее коммерческий банк распоряжается своими деньгами. Разница фактического показателя к требуемому может быть использована банком по своему усмотрению – на кредитование, например, или на приобретение государственных ценных бумаг. В соответствии с политикой банка и с просчитываемыми им рисками.

Другими словами, для максимально эффективного использования собственных ресурсов, допустим, опустив показатель ближе к норме (15,0%-17,5%) у банков в наличии еще около 30 млрд леев собственных ресурсов. Они могут оставаться в резервах, могут быть направлены на кредитование или же на покупку ГЦБ. //05.12.2025 – InfoMarket.

|

Показатель / Банк |

Допустимый капитал |

Совокупный объем подверженности риску (млн леев) |

Норматив достаточности совокупного капитала (≥ 10%) |

|

|

|

|

|

|

Comertbank |

316,27 |

1 072,41 |

29,49 |

|

Energbank |

782,50 |

2 393,84 |

32,69 |

|

EuroCreditBank |

283,76 |

1 110,25 |

25,56 |

|

Eximbank |

1 139,18 |

3 037,07 |

37,51 |

|

FinComBank |

855,84 |

3 368,40 |

25,41 |

|

maib |

7 495,01 |

35 841,73 |

20,91 |

|

Moldindconbank |

5 104,15 |

21 929,49 |

23,28 |

|

OTP Bank |

2 324,32 |

10 952,27 |

21,22 |

|

ProCredit Bank |

971,86 |

4 618,61 |

21,04 |

|

VictoriaBank |

4 161,69 |

13 138,86 |

31,67 |

|

Всего по банковскому сектору |

23 434,59 |

97 462,93 |

24,04 |